杠杆网资本分配

杠杆网资本分配

因临床试验结果不达预期,天士力(600535.SH)11月23日发布公告,宣布其间接控股子公司安美木单抗项目暂停临床试验,并对开发支出余额1.62亿元全额计提资产减值准备。

公告披露,项目研发耗时近8年,截至公告日,安美木单抗项目研发投入共计1.89亿元,按照公司对间接控股子公司上海赛远生物科技有限公司(下称“赛远生物”)持股比例计算,计提资产减值准备将相应减少公司2024年度归母净利润9545.17万元。

对于本次计提资产减值准备对公司2024年度的财务影响,天士力称,更能公允体现公司的财务状况、资产价值及经营成果,最终数据以公司披露的2024年年度报告为准。

天士力自2000年上市以来,经历了快速发展,与此同时,近年来,天士力研发费用高企,远超行业均值。

有投资界人士对第一财经记者表示,“生物医药行业普遍存在投入大、研发周期长、风险高的特点,目前全球生物医药行业的初期开发成功率不足10%。”10月24日中国医药工业信息中心发布的《中国生物科技成果转化蓝皮书2024》(下称“蓝皮书”)也指出,我国生物医药领域科技成果转化率一直停留在5%左右的低位杠杆网资本分配,难以突破和提高。

暂停临床研究

天士力公告称,公司控股子公司天士力生物医药股份有限公司(以下简称“天士力生物”)之控股子公司赛远生物研发的重组全人源抗EGFR单克隆抗体注射液(以下简称“安美木单抗”)目前处于II期临床试验。根据近期得出的《IIb期临床研究报告(期中分析)》结论,公司决定暂停安美木单抗的临床试验,同时将该项目开发支出余额全额计提资产减值准备。

至于暂停原因,天士力于公告中表示,2024年10月出具的该项目《IIb期临床研究报告(期中分析)》结果提示,安美木单抗与抗PD-1单抗和FOLFIRI化疗联用未增加毒性,免疫原性低,但与对照组PFS(Progression-Free-Survival,无进展生存期)差异无统计学意义,未显示安美木单抗联合抗PD-1单抗具有协同增效作用,未能达到试验预设终点。并表示,截至期中分析时间点,IIb期临床试验多数患者已出组,试验数据趋于成熟,预计期末分析结果和结论较期中分析不会有改变。

因此,考虑到安美木单抗联合抗PD-1单抗未达预期效果,继续探索新联用方案将面临时间长、成本高的问题,且同靶点产品已有改良型生物药上市,市场竞争激烈。经内外部专家评估,公司认为当前数据不足以支持推进至III期临床研究。结合公司研发策略,暂停该项目临床研究开发工作。

研发耗时近8年

公告披露,安美木单抗是一种主要用于治疗晚期实体瘤的1类治疗用生物制品,于2016年12月获中国国家食品药品监督管理总局IND临床试验批准。

2017年2月,天士力生物与上海赛伦生物技术股份有限公司依据《投资合作协议》,共同向赛远生物增资(赛伦生物以相关专利及非专利技术入股,天士力生物以现金出资),天士力生物持股60%,并指定赛远生物为安美木单抗研发主体。

此后,赛远生物先后完成了安美木单抗Ia期、Ib/II期和IIa期临床研究,并于2023年1月启动安美木单抗联合抗PD-1单抗及FOLFIRI化疗的IIb期临床研究,主要评价安美木单抗联合抗PD-1单抗和FOLFIRI化疗一线治疗RAS野生型晚期结直肠癌患者的有效性和安全性。

该物业为香港铜锣湾轩尼诗道482号泰港大厦地下AA号及地库A号。

此次暂停该项目临床研究开发工作,即是因为持续近2年的IIb期临床研究效果不及预期。根据2024年10月出具的该项目《IIb期临床研究报告(期中分析)》提示,安美木单抗联合抗PD-1单抗未达预期效果。

天士力方面称,截至公告日,安美木单抗项目研发投入共计1.89亿元,开发支出余额约为1.62亿元。

研发费用高企

天士力自2000年上市以来,经历了快速发展,但近年来的业绩表现却呈现出较大的波动性。

据公司年报披露,2021-2023年,公司营业收入分别为79.52亿元、86.37亿元、86.74亿元,2021年同比下降41.43%,随后两年分别小幅增长8.06%和0.42%。归母净利润方面,公司近三年分别实现盈利23.59亿元、亏损2.64亿元、盈利10.71亿元,同比分别增长109.51%、下降110.87%、增长505.34%。

关于2023年归母净利润的大幅增长,天士力于年报中表示,主要由于报告期内公司持有的金融资产公允价值变动损失低于上年。

与此同时,天士力研发费用高企,远超行业均值。据年报披露,2021-2022年,公司研发费用分别为5.8亿元、8.45亿元,分别占当年营收7.3%、9.78%。至2023年,公司研发投入进一步攀升至13.15亿元,同比增幅29.49%,其中研发费用9.17亿元,增长8.51%,占营收比例达10.57%,创下历史新高。

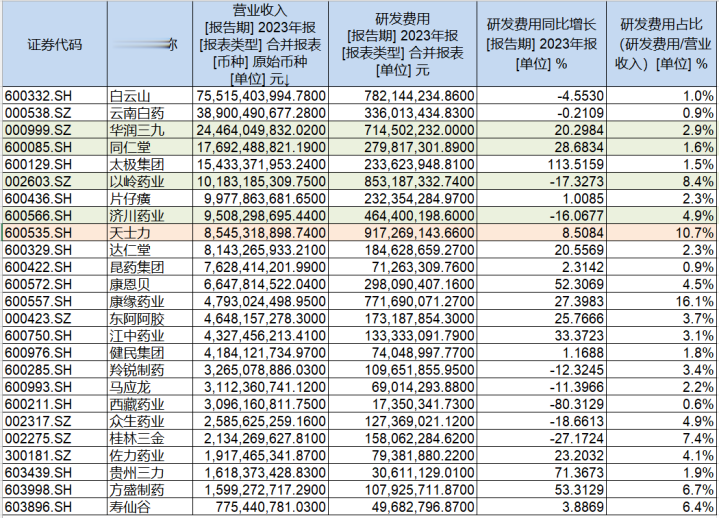

据统计,2023年上市中药企业研发费用营收占比均值为4.2%,天士力以10.7%的占比位居行业前列。而与天士力营收规模最接近的济川药业(600566.SH)、达仁堂(600329.SH),当期研发费用分别为4.64亿元、1.85亿元,占营收比重仅为4.9%、2.3%。

即使是营收规模远超天士力的华润三九(000999.SZ),其研发费用金额也仅为7.15亿元,占营收比重为2.9%。此外,同仁堂(600085.SH)、以岭药业(002603.SZ)、片仔癀(600436.SH)的研发费用金额分别为2.8亿元、8.53亿元、2.32亿元,占比为1.6%、8.4%、2.3%。

投资界人士分析认为,“生物医药行业普遍存在投入大、研发周期长、风险高的特点,目前全球生物医药行业的初期开发成功率不足10%;就单抗类药物而言,通过临床试验的成功率在不同阶段也有显著差异,尤其是在III期临床上,成功率降至30%左右。这显示出行业内生物制药开发的高风险特性,天士力此次决定暂停项目可视为降低未来潜在损失的重要战略调整。”

我国生物医药领域科技成果转化率一直停留在5%左右的低位,难以突破和提高。究其原因,蓝皮书列出了四方面问题,包括源头创新能力较为薄弱,高校或医疗机构现行的考核与激励机制在论文发表和专利申请上占比更多;资源投入配置有待加强,数据资源共享程度不够、精确度高的科学仪器和设备供给不足;监管体系配套制度体系仍在完善;创新生态体系要素需要进一步协同。

文章为作者独立观点,不代表股票线上配资平台_线上配资网_在线股票配资网观点

- 上一篇:国内最大的配资app 三亚最具性价比的景区——三亚宋城千古情景区,门票钱花的值

- 下一篇:没有了